可轉債密集面世,催生A股獲利新模式

2017.11.11

账上没股没钱,竟然还有可能赚钱!近期可转债密集发行,给了普通小散无风险、无成本的获利机会。发行新规出台之后,投资者账上无需持有股票,也无需预备现金,便可以参加可转债的申购。相比目前打新需要对应的二级市场股票市值,申购可转债不仅“免费抽奖、货到付款”,而且还不用担心持有股票价格波动的风险,只需要在转债中签之后缴纳对应资金即可。

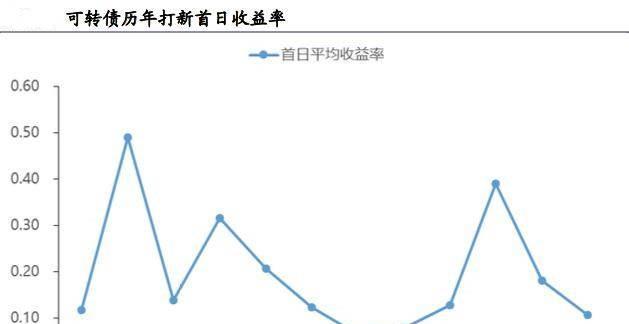

除了无需提前预备股票和资金之外,申购可转债的套路和新股一模一样,在发行日的交易时间顶格申购即可。虽然可转债上市首日涨幅一般在20%上下,和新股连续涨停的暴利无法相比,A股历史上也曾经有可转债跌破100元面值的情况出现,但只要在上市首日卖出落袋为安,那么中签者多少都能薅些羊毛。如果忘记及时卖出被套,也只是“只输时间不输钱”的买卖,最差的结果无非是上市公司还本付息。虽然利息极低无法保值,但至少也会保本,风险并不算大。

对投资者来说,以100元面值买入可转债具有“下有保底、上不封顶”的特点,相当于买入有最低收益承诺的金融产品,而且还未必需要持有到期——在条件合适的时候选择提前转股,往往收益比获得微薄的利息要高。由于发行可转债首先必须是上市公司,其次公司的ROE(净资产收益率)需要达到一定的标准(最近三年平均不低于6%),这就保证了发行可转债是相对优质的上市公司,最大限度避免了绩差股、亏损股在发行可转债之后无力兑付的可能,极大程度降低了投资风险。

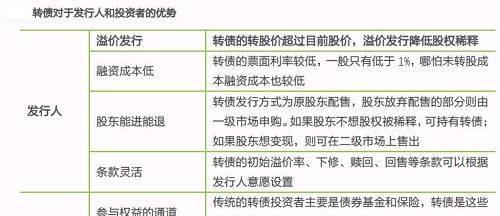

进可攻、退可守,股性和债性集于一身,可转债给A股投资者提供了更多盈利的可能性。对于发行可转债的上市公司来说,在非公开发行限制增多的情况下,选择发行可转债不失为替代的融资方式。虽然可转债的利率都低得可怜,但对上市公司来说,仍然会尽量还本付息、促进转股,以节省利息支出,对大股东持股比例较高,转股之后总股本摊薄比例较小,不影响大股东控股地位的公司尤其如此。另外,一些公司的大股东也可利用手中的优先配售权申购可转债,在上市之后获利卖出。因此,在目前的市场规则下,无论是投资者或发行方,可转债都是比较能够被各方接受的“最大公约数”。

进可攻、退可守,股性和债性集于一身,可转债给A股投资者提供了更多盈利的可能性。对于发行可转债的上市公司来说,在非公开发行限制增多的情况下,选择发行可转债不失为替代的融资方式。虽然可转债的利率都低得可怜,但对上市公司来说,仍然会尽量还本付息、促进转股,以节省利息支出,对大股东持股比例较高,转股之后总股本摊薄比例较小,不影响大股东控股地位的公司尤其如此。另外,一些公司的大股东也可利用手中的优先配售权申购可转债,在上市之后获利卖出。因此,在目前的市场规则下,无论是投资者或发行方,可转债都是比较能够被各方接受的“最大公约数”。

笔者认为,未来的一段时间至少是今明两年,可转债将成为A股市场上最值得关注的投资工具。随着可转债市场的扩大,由可转债衍生出来的投资机会值得我们关注:

一、入门级:全家总动员,顶格申购。由于可转债“下有保底、上不封顶”的特性,加上目前信用申购的机制,只要中签就是中奖,投资者应当积极参与,未开户的朋友可抓紧时间开户体验薅羊毛的乐趣,甚至全家总动员在同一时间集中申购,以增加中签率。一般来说,小盘股发行的可转债上市首日涨幅较大,弹性也比较好,而大盘股则涨幅较小,甚至有出现2010年中国银行的可转债曾经在上市首日小幅破发的现象。因此,如果不想承担任何风险纯玩票,可以回避大盘转债的申购。

二、青铜级:面值之下买转债。在行情低迷,利率走高的情况下,可转债对应的正股价格跌破转股价,因此丧失转股可能,可转债的股性消失只剩下债性,可能出现大幅跌破100元面值的情况。如2011-2014年,先后有中国银行、中国石化、中海发展(现名“中远海能”)、深圳机场、民生银行等公司的可转债大跌破百,最低甚至跌到85元附近。对于投资者来说,这些业绩良好的上市公司无法还本付息的可能性微乎其微,跌破面值买入相当于送钱。事实也证明,敢于抄底并耐心持有的投资者最终都获得了丰厚的回报,大部分公司都实现了转股,未能转股的个别公司也成功兑付了本息。参照以往的经验,一旦可转债在跌破95元之后,投资者便可开启分批布局,将3-5年内可持续投资不动用的资金分批买入,坐等价格上涨。

三、白银级:债底之下买转债。由于可转债每年有支付利息,投资者可将剩余未支付的利息加上100元面值,即为债底。债底虽然安全性不如面值,但不少公司尤其是市值较小、业绩较好的公司,往往会提前释放利好或业绩来促进转股,因此对于这些公司的可转债,在价格跌破债底,逼近100元面值之时投资者便可分批布局。

四、黄金级:参与跌破转股价的正股。在二级市场股价跌破转股价之后,转债持有者不会选择转股,上市公司只有通过下调转股价来促进转股。而转股价一般不低于每股净资产,发行可转债的公司又是盈利比较稳定,因此每年净资产都会出现一定增长,如果股价出现跌破净资产,则左侧买点出现,长线投资者可在净资产和转股价下方分批布局,等待股价修复。对于价值投资者来说,这类股票买得安心、拿着放心,又可作为打新配售的市值,性价比极高,典型如2013-2014年的深圳机场、中海发展等。而激进型的投资者也可选择实际控制人持股比例较低的公司,押注其不下调转股价减少对股本摊薄的影响,进行适当博弈。

五、衍生级:针对发行可转债上市公司股票的“抢权”。在目前的发行机制下,上市公司的股东具有优先配售权,因此会出现一些投资者通过买入股票来配售可转债的行为,这也形成可转债发行前相关公司股票买盘增多、价格上扬的现象,对于短线激进型投资者存在提前布局,坐等抬轿的可能。不过,如果发行前股价拉升过得快,也可能被场内的主力机构提前卖出“割韭菜”的现象,过度追高仍然需要谨慎。对于已经过会,但尚未公布发行日期的公司,投资者也可在关注基本面的同时,根据盘面走势逢低布局,值得观察的股票有:长江证券、特一药业、嘉澳环保、亚太股份、众信旅游、国祯环保、众兴菌业等。

从目前可转债的情况来看,绝对价格仍然较高,安全边际有待增加,相关的投资机会仍然需要进一步的酝酿。但笔者相信,随着可转债市场的扩容,未来低风险的投资机会将会出现,投资者除了积极参与申购之外,还应当提前未雨绸缪,深入了解这一工具的特性,快速学习相关知识。除了《证券市场红周刊》每周关于可转债的专栏之外,安道全所著的《可转债魔法书》也颇具参考价值,深入浅出、案例翔实,值得有志于可转债投资的朋友一读。