作者:含光素问研究院 柏闻

两位创始人是华为前工程师、现七位实控人为华为前工程师的一博科技冲击创业板IPO,受到了各方的关注。然而,华为班子为其带来高关注度的同时,也引发了市场中质疑的声音。有部分媒体通过阅读其招股说明书发现,其中存在数据前后不一致、主营业务与实际不符等问题,公司上市之路受到挑战。那么,一博科技上市的真实情况到底如何呢?

2020年12月30日,深圳市一博科技股份有限公司(下称“一博科技”)首次向证监会递交招股说明书申报稿,拟于创业板上市。而在2021年3月23日,一博科技由于发行人及保荐人更新财务资料,主动申请中止发行上市审核程序,深交所中止其发行上市审核。2021年5月14日,一博科技完成财务资料更新后,深交所恢复其发行上市审核。随后,深交所对其进行了两轮问询,问询函重点质疑了实控人认定、PCB设计业务与 PCBA制造服务业务的关系、应收账款周转率较高、设计业务的设备资产较少、大额现金分红等问题。一博科技现仍处于问询阶段,尚未过会。

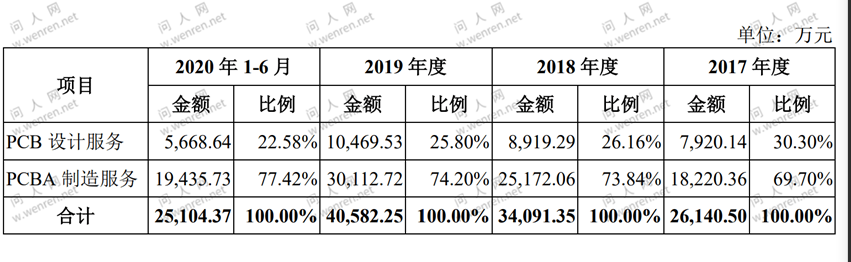

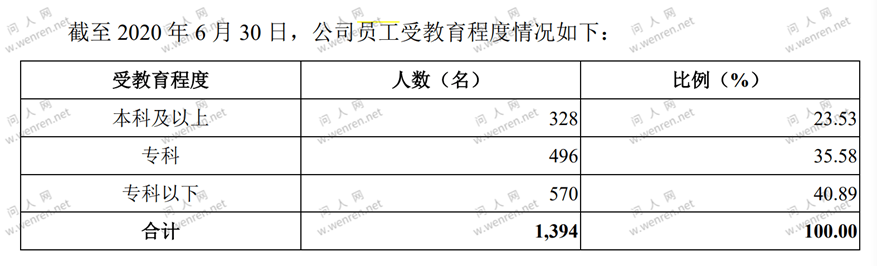

一博科技在招股说明书中对其主营业务的表述为,“一博科技是一家以印制电路板(PCB)设计服务为基础,同时提供印制电路板装配(PCBA)制造服务的一站式硬件创新服务商。公司深耕PCB设计业务近二十年,已建立行业领导地位,在高速、高密PCB设计领域具备突出的技术优势”。然而其招股说明书中主营业务收入数据显示,公司PCBA制造服务收入占比77.42%,而PCB设计服务收入仅占22.58%,且在逐年下降。另外,员工受教育情况数据显示,公司员工专科以下570人,占比40.89%,专科人数496人,占比35.58%,专科及专科以下共占比超过70%。对于其员工受教育数据的部分,市场上已产生质疑的声音,有人认为公司员工的教育程度和其技术公司的定位并不符合,存在问题。在专利方面,一博科技并未公示公司所属的专利号信息,仅有对核心技术的说明和专利数量的概览。

一博科技主营业务收入 数据来源:一博科技招股说明书

一博科技员工受教育程度情况 数据来源:一博科技招股说明书

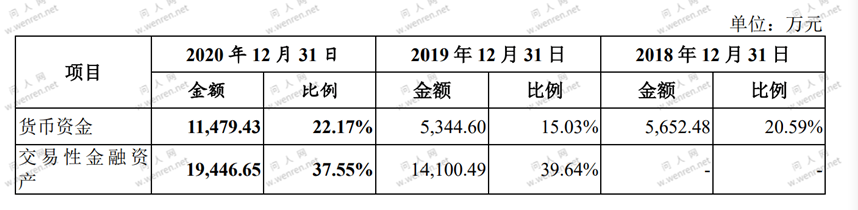

本次一博科技计划募集资金总额为8亿元人民币。然而观察其资产情况发现,一博科技2020年度仅货币资金及交易性金融资产两项已超3亿元人民币,货币资金主要为银行存款,交易性金融资产主要为闲置资金购买的银行短期理财产品,均属可动用的资金。

一博科技流动资产 数据来源:一博科技招股说明书

那么在一博科技背后担任上市辅导工作的保荐机构具体情况如何?其是否能帮助一博科技顺利通过上市委会议呢?

2020年8月25日起,中金公司开展一博科技上市的第一期辅导工作,由胡安举、彭文婷担任保荐代表人。

投行领域专业的第三方风控平台问人网数据显示,胡安举在2015年9月跳槽至中金公司以前,分别于申万宏源西部证券、申万宏源证券担任一般证券业务职位。胡安举已完成的两个IPO项目分别为2015年12月上市的银宝山新(002786.SZ)和2020年10月上市的中胤时尚(300901.SZ)。

胡安举执业经历 数据来源:中国证券业协会官网

胡安举项目经历 数据来源:中国证券业协会官网

中胤时尚在招股书中表示,“中胤时尚是一家以时尚产品设计为核心业务的创意设计企业,除此之外,公司还向客户提供鞋履供应链整合服务”。然而其招股说明书中主营业务收入数据显示,公司2019年度两项设计业务(包含鞋履设计和图案设计)收入总体占比15.51%,与供应链整合业务收入占比相差较大。

中胤时尚主营业务收入 数据来源:中胤时尚招股说明书

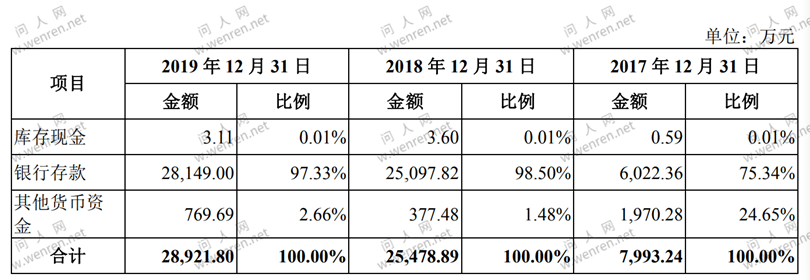

此外,中胤时尚在2018、2019两年的货币资金均超过2亿元人民币,银行存款占比超过95%。尽管如此,中胤时尚仍计划使用募资金额中的1亿元来补充营运资金。

中胤时尚货币资金 数据来源:中胤时尚招股说明书

巧合的是,中胤时尚与一博科技作为同一位保荐代表人负责的项目,均谋求上市创业板。二者将核心业务定位于高附加值的创新产业的同时均大量参与了制造行业下游业务。此外,二者的招股说明书在语言表述和部分数据上存在着高度相似的特点,该巧合性值得进一步思考。

胡安举参与的另一个IPO项目——银宝山新,则是一家从事大型精密注塑模具的研发、设计、制造、销售及精密结构件成型生产和销售的公司。其IPO项目开始于2014年,此时胡安举任职于申万宏源证券,IPO招股说明书中显示其保荐机构为中投证券,然而在证券业协会官网中,银宝山新的保荐机构却是中金公司,出现了三方数据不一致的重大问题。经过进一步调查发现,中国中投证券的前身为南方证券,后中金公司于2016年宣布收购中投证券的全部股权,故证券业协会官网上显示银宝山新的保荐机构为中金公司。

而保荐代表人方面的数据不一致又是什么原因呢?从中金公司2018年4月9日发布的关于银宝山新上市保荐总结报告书中可以找到答案。中金公司在收购中投证券之后承接了银宝山新未完成的持续督导工作,此阶段工作更换了两位新的保荐代表人,胡安举便是其中之一。尽管该阶段工作仅从2017年12月26日持续到同年12月31日,中国证券业协会官网仍将银宝山新归属为胡安举参与完成的IPO项目。

在银宝山新原两位保荐代表人中,杨德学的保荐代表人资格已于2019年注销,而郑佑长仍在中金公司担任保荐代表人。

将胡安举名下的两个IPO项目募集情况进行对比。投行领域专业的第三方风控平台问人网数据显示,银宝山新预计募集金额2.9亿元,实际募集额3.4亿元,实现超募,而中胤时尚预计募集金额5.7亿元,实际募集金额为5.3亿元,未能超募,且与预计数额存在差距。表面上看,胡安举可能在业务能力上存在发挥不稳定现象,实际上,超募的成绩并非由胡安举本人取得,对于他的项目募集能力值得进一步观察。

投行领域专业的第三方风控平台问人网数据显示,一博科技的另一位保荐代表人彭文婷于2020年11月19日获得保荐代表人资格,至今尚未以保荐代表人身份参与IPO项目。

彭文婷执业经历 数据来源:中国证券业协会官网

一博科技的后续上市之路到底通向何处,仍是未知,让我们拭目以待。

商务合作方式:hgsw2020 @163.com