供给端再收紧740万吨,氧化铝供需错配或将持续到明年2月!

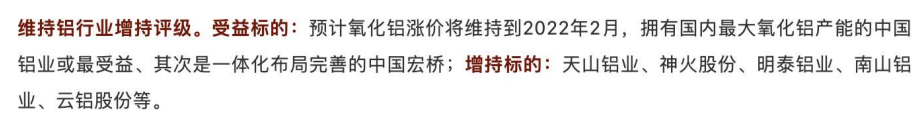

国泰君安认为,随着广西能耗双控政策落地,氧化铝供给端或再收紧740万吨,且省内氧化铝的新增及复产或均被推迟,氧化铝供需或进一步失衡。预计随着供给端冬季限产以及电解铝新增、复产的环比改善,氧化铝供需错配或将持续到明年2月,预计价格或超4000元/吨。

1)电解铝:从客观缺电到能耗限产,供给复苏或将推迟

供给端:

8月30日广西落地加强能耗双控政策,拟要求各家电解铝厂9月份产量不得超过2021H1平均月产量的80%,目前广西地区电解铝建成产能250万吨,占国内总产能约5.5%。而8月初由于缺电广西电网压降用电负荷30%,涉及减产规模合计约20万吨。因此,此前已减产企业影响有限,使用自备电的信发、华磊、德保合计100万吨产能将执行减产约20万吨,电解铝供给复苏节奏或不及预期。

需求端:

汽车缺芯升级+高铝价抑制地产后周期需求,电解铝双弱格局仍将维持。近期大众、本田、日产等多家车企已连续3个月产量接近腰斩,目前缺芯程度和影响面或超Q2,提车周期已从1-2周拉长到4-5周,汽车端补库需求或存后置可能。除此,由于北方多省近日暴雨频发,铝型材龙头企业开工率持续下滑,补库需求同样或存后移可能。因此,电解铝双弱格局或将维持,铝价更多取决于库存数据。

库存端:

截止9月3日,电解铝现货库存为74.9万吨,周度去库0.4万吨;铝棒库存为13.9万吨,周度垒库1.45万吨,电解铝在厂库存维持在8.5万吨左右。

盈利端:

电解铝行业吨盈利受氧化铝价格上涨侵蚀明显,周度下滑11.44%至3123元/吨。

2)氧化铝:广西出台两高限制,供给缺口进一步加大,氧化铝或延续强势

随着广西遏制两高项目盲目发展暨能耗双控政策落地,广西氧化铝企业自9月起,产量将不得超过2021H1平均月度产量的50%。这意味广西当前运行产能将受限50%,新增&复产产能或均被推迟,而2021-2022年国内原规划新增氧化铝产能为1900万吨,其中广西占1200万吨以上,该政策或导致氧化铝行业随着环保检查、沿黄项目整治以及冬季限产,供给端持续收缩,新增产能难落地,而需求端随电力缓解,电解铝有效产能逐渐提升,氧化铝供需错配或在2022年2月前持续加重,价格或进一步走强。

免责声明:文章内容仅供参考,不构成投资建议,据此操作,风险自担!

风险提示:股市有风险,入市需谨慎